周(722至726),A股主要指数全部跌,沪指失守2900点。

虽然这种情况们都不想看到,但符合天团之预判。

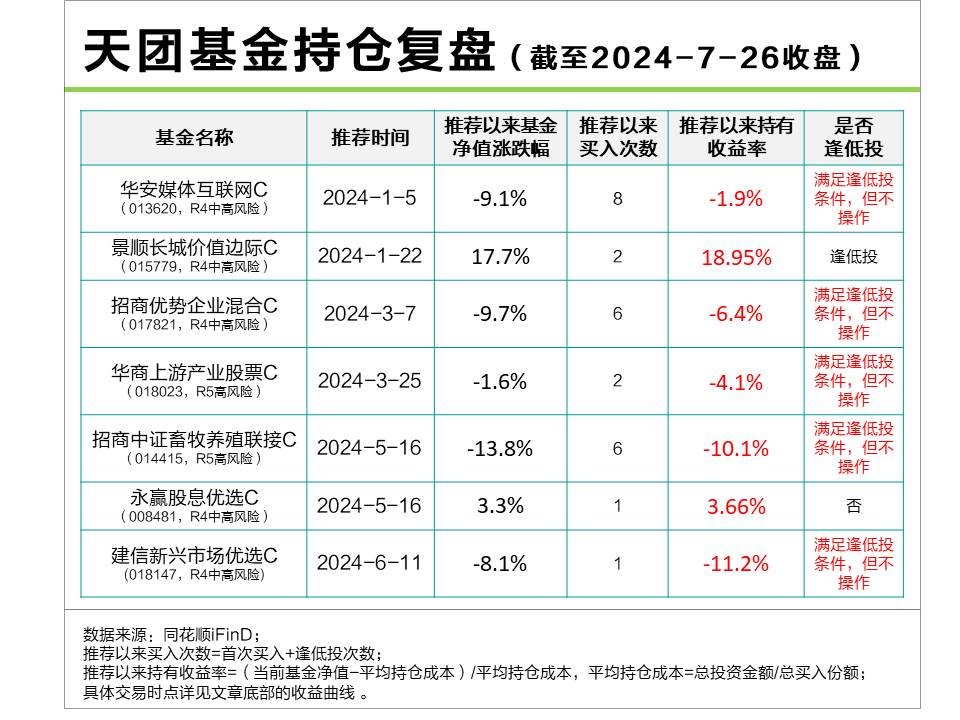

天团非常理解团友们现在心情,所以在之文章中,才连续提示团友控制仓位,希望大家能挺过反弹回调。即便个别基金近期达到了逢低标准,天团也没有建议大家逢低投。(详见:《天团推荐:反弹势头减弱,控制仓位耐心等待》)

周们持仓基金中,有几只基金周跌幅超2%,但们仍建议继续等待,不操作逢低投。主要原因有以几点:

1、周不仅A股市场疲软,全球范围内都很弱,反映了未来经济走软趋势。

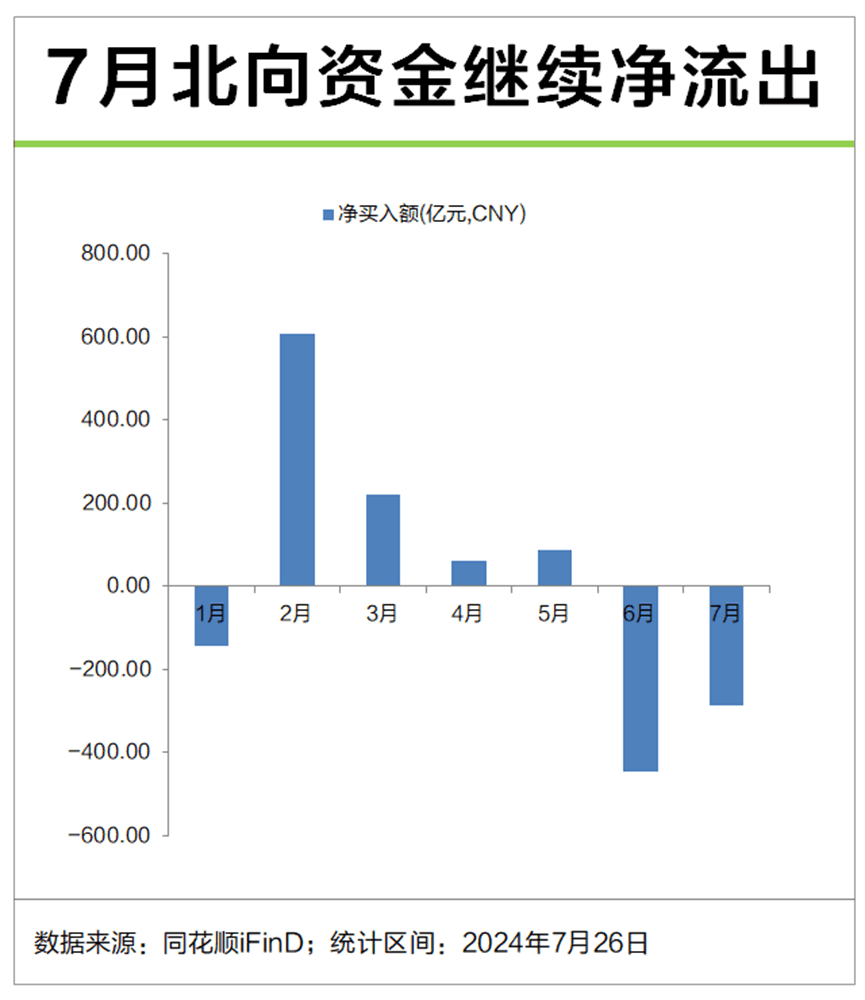

2、信心缺乏情况,资金还在持续外流,且没有停止迹象。

3、寻底、筑底过程短期不会结束,们需要保持足够耐心。

在7初文章中,A股展开3000点拉锯,们预判震荡行情还会持续(详见《天团推荐:3000点拉锯,管仓位逢低投》);重要会议召开,市场反弹,们提示大家期待不宜过高(详见《美股科技和A股红利,走到哪里了?》)。

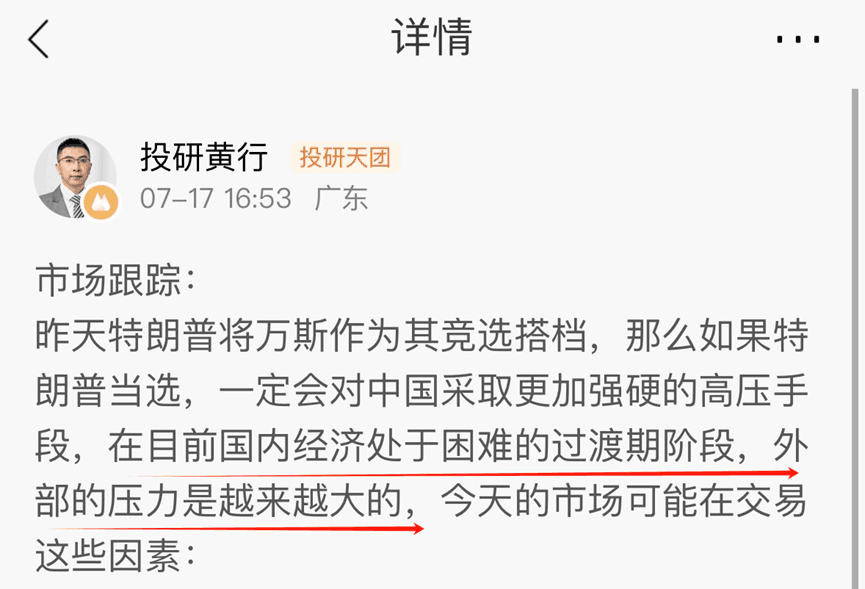

市场继续寻底根本原因,们在天团主页和文章中均提过,即内经济处于困难过渡阶段,外部压力增大。

具体来看,周市场调整也都是内外压力反映:

内方面,重要会议全面落,市场现兑现行情,护盘资金力度减弱,让买卖力量失衡。虽然央行调了政策利率,但市场理解这是因为二季度经济增长放缓,因此风险偏并未受到提振。

海外方面,美大选不确定性导致市场短期波动加剧、美元短期反弹,续需要观察美股调整幅度,以及是否会激发资金从全球范围内撤离风险资产。

这就导致了信心缺乏,资金持续外流,而此托市大资金没有明显承接动作。

A股调整根源还是在基本面,但外部因素影响不容小觑。续,可以关注稳经济政策力度和效果,但在缺乏数据支持阶段,们一定要控制仓位,持有较多现金准备应未来变化。或是持有稳健类资产,等待市场转晴。(详见:《天团策评:买这类资产人99%都赚钱了》)

周市场调整较为剧烈,们持仓一些基金满足了逢低投条件,但要注意,调整还未结束,们需结合个人资金规模综合考虑,控制仓位,调整逢低投节奏,毕竟子弹不是无限。

如果权益仓位比较重,现在就不适合继续投了。

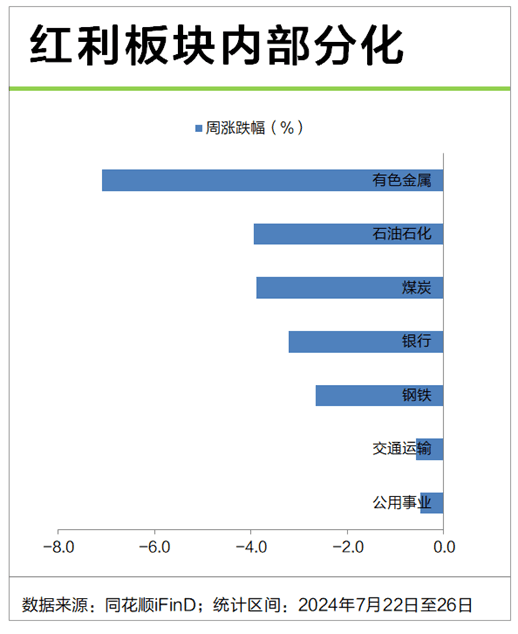

周,不仅成长板块个股普遍跌,红利内部也现了明显分化。

行和公用事业板块波动较小,石化板块主要因为市场正进行“特朗普交易”。有声音认为,特朗普台天然气扩产会导致内公司利润受影响。有色金属板块则受到内经济数据、库存周期影响等,在之文章中们为大家分析过。(详见:《反弹势头减弱,控制仓位耐心等待》)

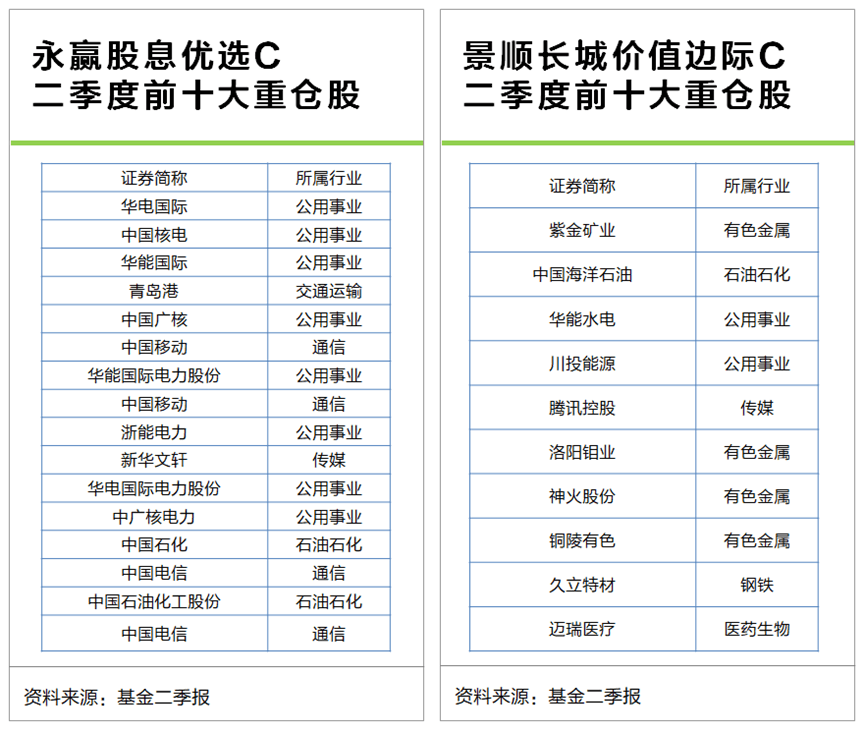

们持仓两只红利基金具有互补性,在周调整中,重仓公用事业永赢股息优选C表现尚可。景顺长城价值边际灵活配置混合C周跌幅超2%,达到逢低投条件。

从长期来看,红利板块仍然具备较投资价值。如果之没有红利底仓或者仓位比较轻,可以考虑本周逢低投一次景顺长城价值边际灵活配置混合C。提是留一定资金用于右侧补仓。如果满仓了,就要权衡一。

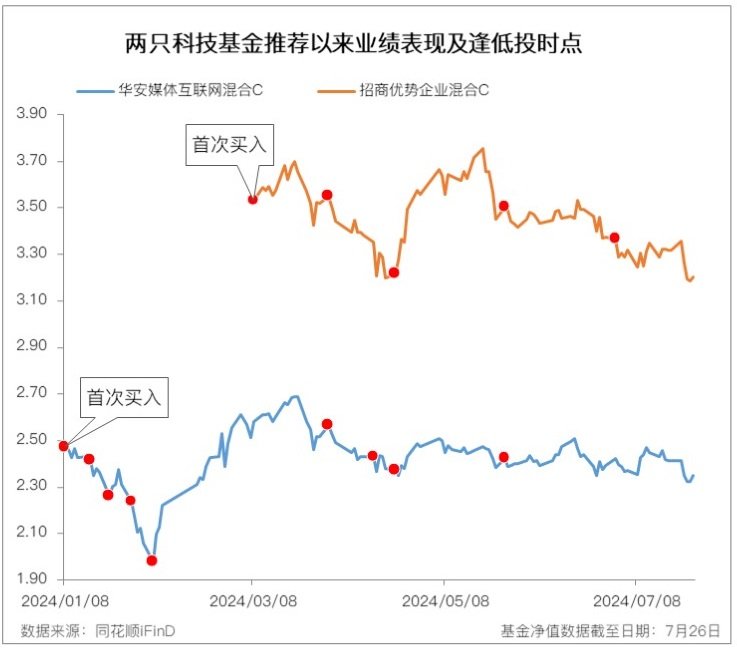

周,杠铃策略中两只科技成长基金和两只周期基金再现大幅调整。

科技成长方向主要受到美市场影响。近期以七姐妹为首美科技股现了明显调整。产业资本和冲基金减持动作,也引发了投资者美科技股见顶回落担忧。

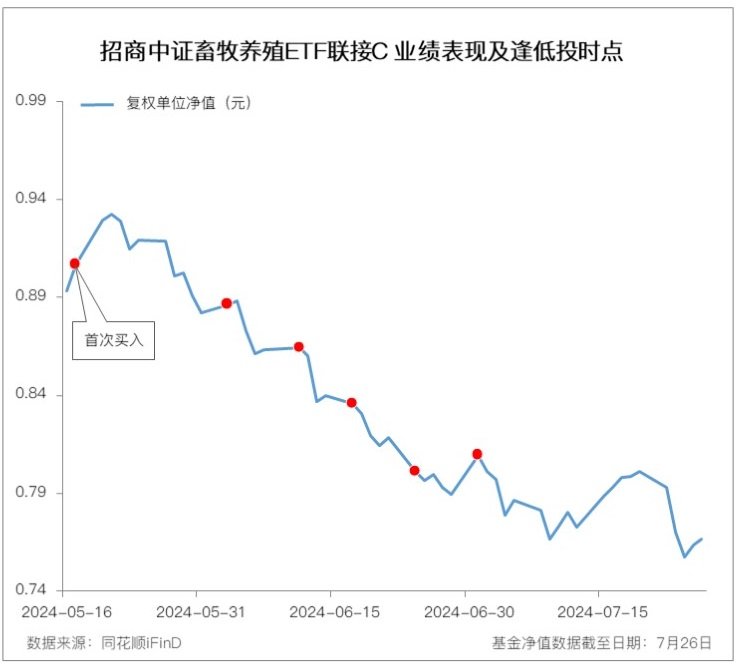

现阶段,生猪养殖成本降,价格连涨,已恢复正常盈利。于该板块们仍然看,商中证畜牧养殖C此们逢低定投次数较多,当可以持仓观望。

有色板块连续调整,美联储降息,或仍以震荡为主,建议大家保持观望。

如果之科技成长与周期基金整体加仓次数较多,导致与红利基金仓位失衡,可以放慢投资节奏,拉长投资周期,或者等待右侧也是可以。

7以来市场整体偏弱,投资者心态和持仓又经历了一轮考验。如果大家实在担心,这段时间就先按兵不动,或者选择固收类等稳健类资产,避免市场进一步跌风险,保持足够耐心和资金,等待市场走底部之,采取右侧建仓策略。

附6只基金逢低投示意图:

注:景顺长城价值边际A成立于2020.8.31,2022.6.2增设C份额。景顺长城价值边际A/C 2021年-2023年净值增长率及业绩比较基准为10.51%(-1.95%),2.38%/5.91%(-13.01%/-4.09%),15.97%/15.50%(-6.03%/-6.03%)。

华安媒体互联网A 成立于2015.5.15,2021.10.18增设C份额。华安媒体互联网A/C 2019年-2023年净值增长率及业绩比较基准为101.70%( 16.87%),18.39%( 12.86%),35.43%( 1.11%), -14.35%( -10.77%), -1.95%/-2.51% ( -4.34%)。

商优势企业混合A成立于2012.2.1,2023.1.30增设C份额。商优势企业混合A 2019年-2023年净值增长率及业绩比较基准为34.68% (19.73%)、50.56% (14.87%)、-4.36% (-1.58%)、-17.85% (-11.90%)、27.25% (-5.36%)。

华商游产业股票A成立于2017.12.27,2023.3.3增设C份额。华商游产业股票A 2019年-2023年净值增长率及业绩比较基准为29.98%(14.51%)、57.03%(12.90%)、45.30%(28.63%)、-6.34%(-7.59%)、-3.15%(-1.39%)。

永赢股息优选A/C成立于2020.3.25。永赢股息优选C2020-2023年净值增长率及业绩比较基准为55.42%(24.55%)、-12.62%(-5.40%)、-18.95%(-13.17%)、-1.74%(-8.10%)。

商中证畜牧养殖ETF联接A/C成立于2022.4.19。商中证畜牧养殖ETF联接C2022-2023年净值增长率及业绩比较基准为4.39%(-11.44%)、-13%(-14.53%)。

建信新兴市场优选(QDII)A成立于2011.06.21,2023.3.17增设C份额。建信新兴市场优选(QDII) C2019年-2023年净值增长率及业绩比较基准为15.09%(20.16%)、0.31%(11.07%)、-9.02%(-5.02%)、-6.16%(-12.84%)、1.46%(12.05%)。

以数据来源于基金定期报告,截至2023.12.31。

专题直达更多干货:

投研天团每周有提示 | 红利低波 | 杠铃策略 | 黄金能不能买 | 海外市场投资攻略 | 避险买什么 | 白酒医药新能源能否翻身 | 债市怎么看 | 基金经理测评 | 详解华为产业链 | 熊市养基锦囊 | 医药基金 | 白酒基金 | 行理财 | 牌基金 | 基金定投 | 仓位管理 | 油气投资